关键要点

- RWA的核心是把资产引入上链,它是指将传统金融市场中的各类实际资产,如债券、房地产、股票、艺术品及募股权等,通过区块链技术进行数字化处理。RWA 市场体量巨大,增长潜力广阔,Ripple 和波士顿咨询集团(BCG)预计到 2033 年 RWA 市场规模将达到 18.9 万亿美元。同时,传统资管巨头贝莱德、富兰克林邓普顿、富达等也开始布局 RWA,进一步推动传统金融资产如债券、房地产和商品等的区块链化。

- 贝莱德于 2024 年 3 月,与数字资产公司 Securitize 合作推出了 BUIDL 代币化国债基金,主要面向机构投资者,其参与最低门槛为 500 万美元。截止发稿,BUIDL 基金规模已超 20 亿美元,持有人为 85,APY 报 4.5%,管理费为 0.2%-0.5%,基金规模 30 天内涨幅达 68.37%,资产主要分布在 Ethereum 链上;富兰克林邓普顿于 2021 年开始了基金代币化的尝试,率先推出了代币化货币市场基金 FOBXX。截止至发稿,该基金规模为7 亿美元,持有人为561 ,APY 报 4.55%,管理费为 0.15%,基金规模月内涨幅达 2.36%。持仓比例较为分散,资产主要分布在Stellar 链上;富达于3 月 21 日向美国证管会(SEC)提交的文件,注册以区块链为基础的代币化美国货币市场基金,正式加入 RWA 赛道。

- 截止至发稿,链上 RWA 资产总市值(不含稳定币)已突破 200 亿美元,较 2024 年 4 月约 103 亿美元,RWA 总市值同比增长约 105%。当前 RWA 资产类别占比中,排名前三的分别是私人信贷、美国国债、以及国际另类基金。当前,RWA 资产主要集中Ethereumeth链上,其次是 ZKsync Era 以及 Stellar。此外,随着合规技术和监管框架的发展,RWA 赛道正逐步走向合规正轨,主要表现为监管明确化与试点项目增多、基础设施逐步成熟以及监管合作机制的尝试。

- RWA 也面临这发展的困境,当前它的核心挑战主要包括,流动性不足与市场深度缺失、高投资门槛限制零售市场参与、资产评估难度与安全隐患、合规障碍与跨境交易限制。尤其表现为,RWA 缺乏持续的链上使用场景,导致资产与市场价格脱节,流动性不足使得资产的潜在价值无法充分释放,难以实现真正的市场自由流通。

- 针对上述 RWA 赛道存在的一些问题,早在 2017 年时候就有一些项目就开始在商品代币化、合规等方面的探索。据 coingecko 不完全统计,目前 RWA 赛道项目超 300 个,其中已发行代币超 270 个。本报告根据项目商业逻辑、业务水平等综合维度筛选出较头部的项目,并根据项目的定位,从数字资产代币化、物理资产代币化以及 RWAFI 三个方向对当前一些重点解决方案进行解析。

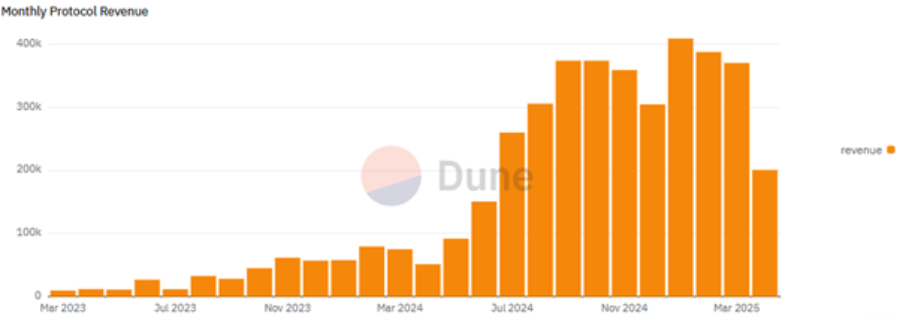

- 数字资产代币化方向,本报告重点剖析了 Ondo Finance、Ethena 以及 Maple,并简述了 Aave Horizon、Centrifuge、Goldfinch、Noble 以及Backed。其中 Ondo Finance 的 TVL 在 RWA 赛道排名第三,TVL 为 9.99 亿美元。项目主要收入来源于 Ethereum 链,日均收入约 60 万;Ethena目前 USDe 总发行量已突破 49.8 亿,是 DeFi 增长速度最快的非传统稳定币项目之一。据 Dune 数据显示,USDe 质押率为 38.14%,总计质押约 19 亿 USDe。但值得关注的是过去三个月,Ethena整体都是资金流出的状态;Maple 聚焦机构借贷市场,通过“贷方代表”制度连接资本提供者与借款人,成为链上信用市场的早期代表项目。此外,Grayscale Research 在 3 月发布的报告中也将 Maple 标注为 RWA 领域重点关注标的。

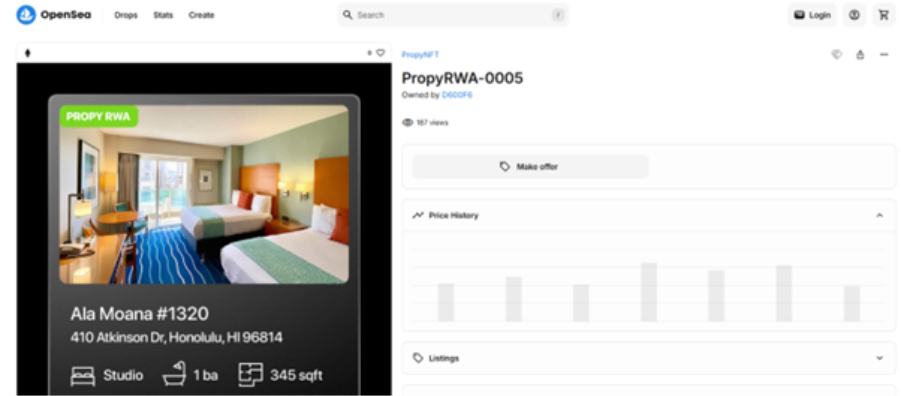

- 物理资产代币化方向,本报告重点剖析了 Securitize 和 Propy,并简述了 VeChain、Parcl、Lofty 等六个项目。其中,Securitize 是美国少数同时获得 SEC 注册转让代理、FINRA 认可的经纪商以及 ATS(替代性交易系统)许可的合规平台,它在 RWA 赛道中具备合规优势;Propy 是房地产代币化的典型研究案例,但实际数据表现上,Propy 目前 RWA 出售的房产不超过 10 套,NFT 等数字资产流通也非常有限,从项目的商业逻辑来看,还未形成闭环效应。

- RWAFI 方向,本报告重点剖析了 Plume、injective 以及 GAIB。Plume 致力于打造服务机构客户的完整 RWA 资产化平台,成为链接传统金融与 DeFi 的重要基础设施。截止至发稿,Plume 生态系统已吸引超过 180 个项目部署,总交易笔数超 2.8 亿,可用资产超 40 亿美元,总地址数超 1800 万。但近期链上活跃度有所回落,用户增长面临一定波动; Injective 正逐步拓展至 RWA 赛道,通过与链下资产提供商、合规发行平台和资产托管方的合作,为传统资产的链上发行和交易提供底层支持。但 Injective 生态仍处于早期阶段,RWA 的实际落地效果仍需时间验证;GAIB 试图解决 AI 算力市场资源错配、融资困难和资本效率低等难题,为机构投资者和开发者提供灵活的链上参与路径。GAIB 将 GPU 算力视作具有现金流支持的现实资产,借助代币化手段将其映射到链上,构建了集交易、收益分配、KYC 合规等功能于一体的 RWA 基础设施。GAIB 是 RWAFI 在 AI 基础设施赛道中的代表性探索。

特朗普关税政策引发全球市场避险情绪的大背景下,美股与双双承压,整体宏观环境充满不确定性。但就在主流资产动荡之际,RWA(现实世界资产)却展现出逆势增长的势头,贝莱德、富达等华尔街巨头纷纷入场,足见 RWA 的战略价值与长期增长的潜力。加密市场

RWA 的核心在于将房地产、国债、企业信用等现实资产进行链上代币化,结合实现资产的透明化、流动化与全球化流通。它不仅提供了更高效的融资方式,也为 DeFi 注入更稳定、可预期的资产结构,从而为投资者在波动市场中提供一种兼具收益性与抗风险能力的配置选项。智能合约

随着市场对稳定收益和链上效率的双重诉求的提升,RWA 正成为连接 TradFi 与 DeFi ,逐步成为加密市场中的核心结构性机会。在风险偏好快速切换的周期中,RWA 提供的不仅是资产层面的避险通道,更是重塑金融基础设施的路径选择。本报告将深度剖析 RWA 的发展逻辑、核心挑战以及重点解决方案,并对 RWA 的发展趋势进行深度思考。

一.链接真实世界的钥匙 RWA

1. RWA 概述

RWA的核心是把资产引入上链,它是指将传统金融市场中的各类实际资产,如债券、房地产、股票、艺术品及私募股权等,通过区块链技术进行数字化处理。这一过程将资产转化为代币化形式,使其能够在区块链上进行交易、抵押和借贷。通过资产代币化,RWA 能够显著提升资产的流动性,打破传统金融市场中的障碍,如高昂的中介费用、冗长的交易结算时间和流动性限制。RWA 将链下的“资产价值”映射到链上的“可编程资产”,从而实现效率提升与金融的创新。

RWA 并不是一个新概念,早期的稳定币、证券型代币、黄金代币等项目都可视作其雏形。近年来,RWA 作为加密世界链接现实世界的主要支点,再次成为主流叙事焦点之一。据 RWA.xyz 统计,目前 RWA 主要涵盖以下几类资产:

- (Stablecoins):以法币或其他资产为支撑的加密货币,旨在保持价格稳定,常用于交易和支付。稳定币usdt

- 美国国债(U.S. Treasuries):包括美国国债等政府发行的债务工具,具有高安全性和流动性。

- 全球债券(Global Bonds):涵盖非美国政府债券和企业债券等,提供多样化的固定收益投资选择。

- 私人信贷(Private Credit):指非公开市场的债务融资,如私募贷款、结构化信贷产品等,通常由专业机构发行。

- 商品类资产(Commodities):包括黄金、石油等实物资产的代币化,使投资者能够在链上交易这些传统商品。

- 机构基金(Institutional Funds):传统金融机构发行的基金产品的代币化,如货币市场基金、债券基金等。

- 股票(Stocks):将传统股票进行代币化,使其能够在区块链上进行交易和管理。

2. 为什么要关注 RWA

RWA 作为链接链上世界与传统金融体系的中介层,不仅是 DeFi 寻求可持续收益的重要路径,更是机构资金进场加密领域的主要入口。RWA 的市场潜力主要表现为以下几点:

- RWA 市场体量巨大,增长潜力广阔。全球债券市场超 130 万亿美元、房地产市场超 300 万亿美元,仅 1%实现链上化即是万亿级机会。

- 链上收益资产稀缺,RWA 可提供稳定现金流。相比依赖于代币激励和杠杆的 DeFi 模式,RWA 项目可以引入稳定、低风险的现金流如美债收益,提供更可靠的收益基础。

- 机构入场的主要入口,传统金融机构已相继布局 RWA,通过链上基金、代币化债券等方式参与;相较于原生加密资产,RWA 对机构更具合规性、熟悉性与可控性,是真正“链上实验”的优选入口。

- 促进 TradFi × DeFi 融合,RWA 能进一步助推 DeFi 2.0,为链上金融带来更多的可能性。DeFi 项目通过 RWA 可以构建出风险可控、收益可预期的金融产品矩阵,进一步吸引主流用户。

3. 资产管理巨头在 RWA 的布局

此外,自 2020 年以来,传统资管巨头机构也逐步深入布局 RWA,本报告对头部的贝莱德、富兰克林邓普顿、富达在 RWA 的布局进行剖析。

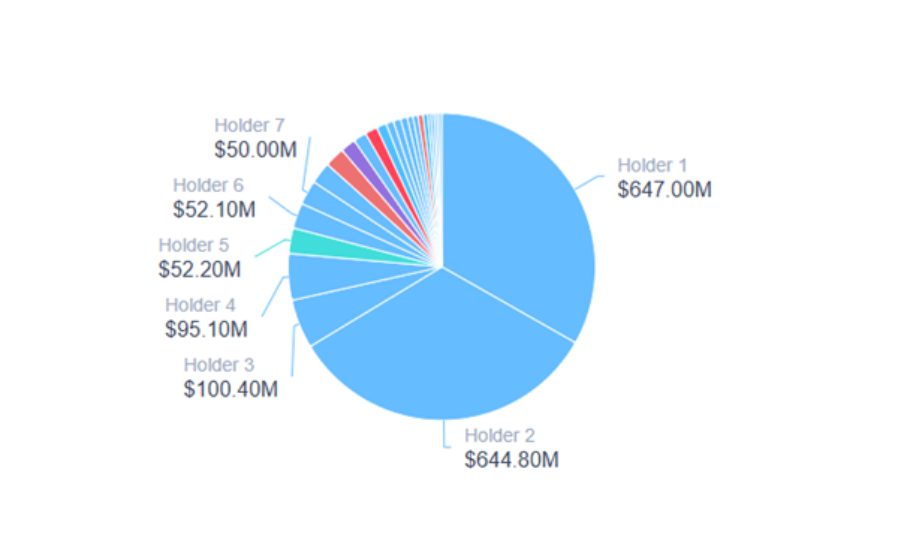

贝莱德(BlackRock)于 2024 年 3 月,与数字资产公司 Securitize 合作推出了 BUIDL 代币化国债基金,主要面向机构投资者,其参与最低门槛为 500 万美元。链上数据显示,截止至发稿,BUIDL 基金规模已超 20 亿美元,持有人为68 ,APY 报 4.5%,管理费为 0.2%-0.5%,基金规模 30 天内涨幅达 68.37%,资产主要分布在 Ethereum 链上。从持有比例看,头部机构占据主要的份额,第一名持仓 6.47 亿美元,占基金总规模的约 31.7%。

Source:app.rwa.xyz

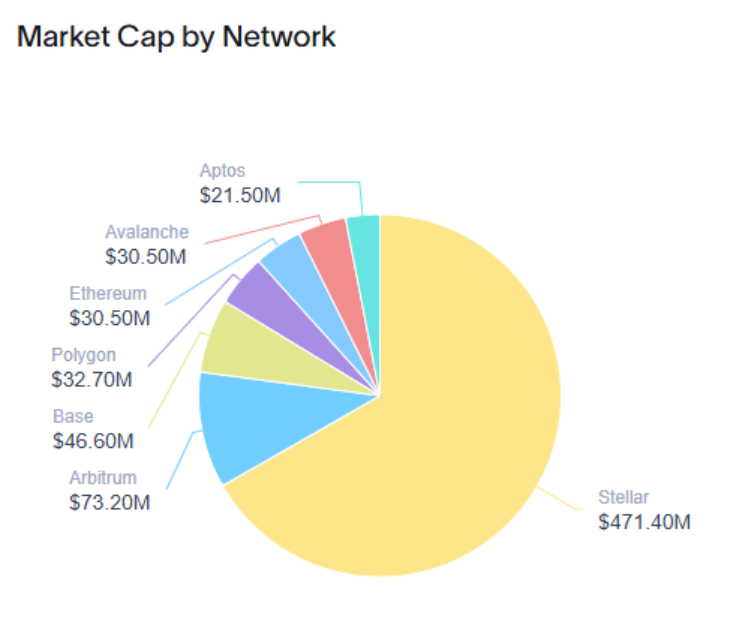

富兰克林邓普顿(Franklin Templeton)于 2021 年开始了基金代币化的尝试,率先推出了代币化货币市场基金 FOBXX。2025 年 4 月,又再次出资在卢森堡注册,推出完全代币化的 UCITS SICAV 产品,即富兰克林 OnChain 美国政府货币基金 BENJI。该基金主要面向奥地利、法国、德国、意大利、荷兰、西班牙和瑞士等的机构投资者。截止至发稿,该基金规模为7 亿美元,持有人为561 ,APY 报 4.55%,管理费为 0.15%,基金规模月内涨幅达 2.36%。持仓比例较为分散,资产主要分布在Stellar 链上,其次是 Arbitrum 和 Base。

Source:app.rwa.xyz

富达(Fidelity)于3 月 21 日向美国证管会(SEC)提交的文件,注册以区块链为基础的代币化美国货币市场基金,正式加入 RWA 赛道。该基金命名为富达美国公债数位基金(Fidelity Treasury Digital Fund),代号为 FYHXX。目前该基金资产规模已达 2.4 亿美元,持有人为 5 人,资产 100%配置于美国国债,年化收益率约为 4.12%-4.15%。平均到期期限为 53 天。值得注意的是,富达也是美国比特币、以太坊现货 ETF 发行商之一,旗下管理的 FBTC 资产规模为 160 亿美元、FETH 资产规模为6 亿美元。因此,富达布局或给 RWA 带来更多的传统资金流量。

二.RWA 的市场概况

1. RWA 市场规模与趋势

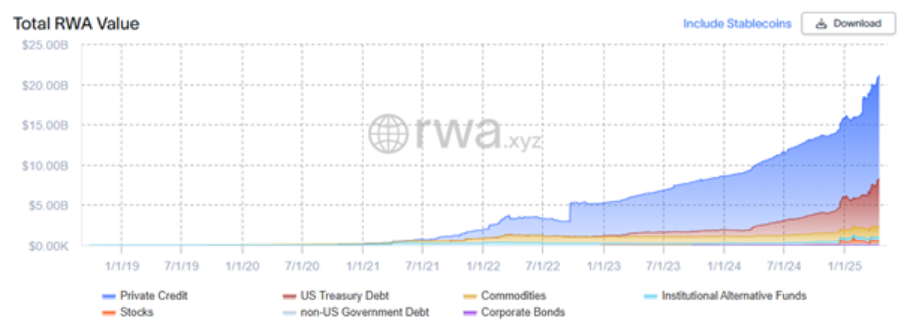

截止至发稿,链上 RWA 资产总市值(不含稳定币)已突破 200 亿美元,较 2024 年同期约 103 亿美元,RWA 总市值同比增长约 105%。Ripple 和波士顿咨询集团(BCG)预计到 2033 年,RWA 市场规模将达到 18.9 万亿美元。

Source:app.rwa.xyz

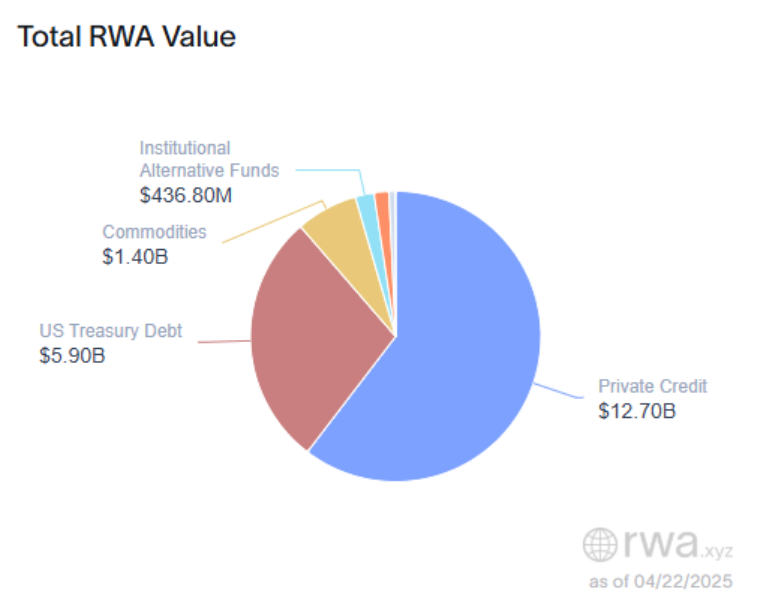

2. 资产类别占比

资产类别占比中,排名前三的分别是私人信贷(Private Credit)、美国国债(US Treasury Debt)、以及国际另类基金(International Alternative Funds)。其中私人信贷占据主导地位,价值为 127 亿美元,占总价值的 61%;美国国债价值为 59 亿美元,占 28%;商品为 14 亿美元,占 6.64%;国际另类基金为 4.37 亿美元,占 2.1%。此外,股票(Stocks)、非美国政府债务(non-US Government Debt)和公司债券(Corporate Bonds)占比相对较小。这表明目前 RWA 已经开始逐步承接传统金融中,收益型资产的托管与流通。

Source:app.rwa.xyz

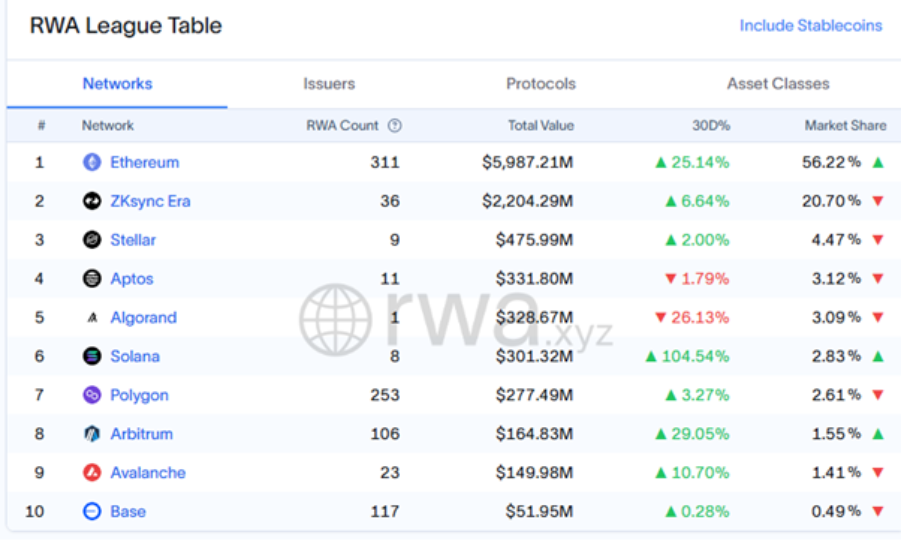

3. 公链占比情况

据链上数据显示,目前 RWA 资产主要分布在 Ethereum、ZKsync Era、Stellar、Algorand、Aptos、Solana、Polygon、Avalanche、Arbitrum 以及 Base 链上。其中排名前三的公链分别是 Ethereum、ZKsync Era 以及 Stellar,Ethereum 占据主要的份额,占比为 56.22%。在 Ethereum 公链中,资产价值最高的是稳定币,占资产总值的 94.83%;其次是 ZKsync Era,占比为 20.7%。在 ZKsync Era 公链中,资产价值最高的是私人信贷,占资产总值的 88.43%;Stellar 占比为 4.47%,在 Stellar 公链中资产价值最高的是美国国债,占资产总值的 55.93%。此外,值得注意的是 Solana 是近 30 天内增长幅度最高的公链,涨幅为 104.54%。

Source:app.rwa.xyz

4. 合规现状

随着合规技术和监管框架的发展,RWA 赛道正逐步走向“合规正轨”,未来具备合法发行和广泛接入能力的项目将具备更高的护城河与成长性。目前,RWA 的合规现状主要表现为以下几点:

4.1.监管明确化与试点项目增多

- 美国 SEC/CFTC:对资产是否构成证券进行更加细化的审查,推动注册路径等;CFTC 更多聚焦于商品类资产的衍生品,例如商品 ETF 或基于实物资产的结构化代币产品;Ondo Finance 旗下产品如 OUSG 等,走的是完全合规路径,已通过 SEC 豁免注册,合规销售 US 短期国债代币。

- 欧洲 MiCA:《加密资产市场法案》(MiCA)于 2023 年通过,为包括稳定币和资产支持代币在内的加密资产提供统一监管框架;资产通证化类项目可在“电子证券”与“资产通证”两种框架下分别注册;德国 BaFin 已批准多项证券型代币发行,如 Bitbond、BrickMark 等。

- 新加坡/香港等亚太市场:新加坡 MAS 鼓励有许可的代币发行,如通过 Project Guardian 推动包括国债、票据等的代币化;香港 SFC 于 2023 年更新虚拟资产指引,并推动“代币化绿色债券”等项目试点,如与渣打、瑞银等机构合作;各地均以“受监管试点沙盒”为过渡形式,加速资产代币化落地。

4.2.基础设施逐步成熟

链上合规工具逐渐成熟,可提供 KYC/AML、白名单管理、权限控制等模块,支持机构级资产的合规发行;RWAFi 项目模块化合规支持,更多项目能够发行合规债券、基金份额等。

4.3.监管合作机制的尝试

国际结算银行 BIS 与各央行合作研究“代币化央行债券”与“跨境 RWA 结算标准”;金融基础设施机构如 DTCC 等也在参与“Tokenized Collateral”机制的标准化建设,推动 RWA 在主流清算体系内流通。

三.RWA 面临的核心挑战

1. 流动性不足与市场深度缺失

目前,RWA 市场主要由机构投资者主导,且投资门槛较高。以头部的贝莱德 BUIDL 基金为例,其基金市值占 RWA 总市值的 32.4%。但在过去 30 天内,其链上持有者仅为 85。此外,BUIDL 基金采用的是受限的流动性机制。目前 BUIDL 基金仅允许投资者以 1:1 的比例在 Securitize 平台上将 BUIDL 代币兑换为 USDC。这种受限的流动性机制,导致资产的应用场景较少,进而反向影响到资产的流动性。整体看,目前 RWA 流动性不足使得资产无充足的应用场景,潜在价值也就无法充分释放,难以实现真正的市场自由流通。

2. 高投资门槛限制零售市场参与

RWA 市场的高投资门槛使得零售投资者难以参与。目前,许多代币化产品主要面向机构投资者,且设置了高达数百万美元的最低投资额。例如,BUIDL基金的参与门槛为 500 万美元,限制了普通投资者的参与机会。此外,大多数传统的零售投资者对代币化资产的认知和接受度较低。

3. 资产评估难度与安全隐患

目前 RWA 资产估值复杂,特别是对于非流动性或独特资产如房地产、艺术品的代币化。由于缺乏统一的估值标准,市场中对这些资产的估值往往存在较大波动,进而影响投资者的信心。与此同时,RWA 的资产评估依赖链下审计和人工披露,缺乏链上验证性,存在一定的风险盲点。

4. 合规障碍与跨境交易限制

当前,RWA 市场缺乏全球统一的监管标准。不同国家和地区的代币化资产监管框架差异较大,缺乏全球通行的标准,这使得跨境交易变得更加复杂,并限制了市场的全球化发展。此外,由于各国法规的差异,代币化资产的跨境交易面临着不同程度的法律和合规障碍,增加了运营成本,也提高了法律风险。

四.重点解决方案

针对上述 RWA 赛道存在的一些困境,早在 2017 年时候就有一些项目就开始在商品代币化、合规等方面的探索。据 coingecko 不完全统计,目前 RWA 赛道项目超 300 个,其中已发行代币超 270 个。本报告根据项目商业逻辑、业务水平等综合维度筛选较头部的项目,并从数字资产代币化、物理资产代币化以及 RWAFI 三个方向对当前一些重点解决方案进行解析。

1. 数字资产代币化

1.1.OndoFinance

项目概述

Ondo Finance专注于美债代币化,它为用户提供了链上获取短期美债 ETF 类似收益的通道,当前年化回报率约 4%。Ondo Finance 所提供的债券类资产由合规机构如 BlackRock 等托管,严格遵循美国证券法规要求,确保资产的合法性和透明度。同时,通过代币化手段,这些基金通证不仅可以在链上自由交易,还可嵌入到其他许可制或开放式 DeFi 协议中,提高资金效率。2025 年 2 月,Ondo Finance 又进一步推出了 Ondo Chains,将更好地整合 TradFi 与 DeFi,促进代币化金融的无缝交互。

主要产品

1.1.1.代币化美债基金 OUSG

OUSG 为合格购买者提供短期美国国债和货币市场基金的投资机会,并提供全天候稳定币铸造和赎回服务。基金费用上限为 0.15%,管理费上限为 0.15%,投资者在 2025 年 7 月 1 日之前参与都是免费的。 其 TVL 约 4.05 亿美元,它主要投资于贝莱德的短期美国国债 SHVETF,提供年化约 4.08%的低风险收益,其产品特性如下:

- 收益稳定:年化收益约为 4.08%,收益来源为贝莱德旗下 SHV ETF,主要配置短期美国国债

- 合规体系明确:采用 Reg D/S 合规框架,严格限制在合规投资人范围内流通

- 安全保障机制健全:法律结构隔离下,资产由 ETF 托管

- 支持公链: Ethereum、Polygon、Solana

1.1.2.美元收益代币 USDY

USDY是面向大众投资者的“生息稳定币”,主要服务于非美国用户,用户需等待 40-50天的冷却期才可转让资产。USDY 由短期美债和银行活期存款支持,TVL 约为 5.84 亿美元,年化收益约 4.25%。其结构设计强调超额抵押、法定优先权和每日审计,资产托管于摩根士丹利等传统金融机构。USDY500美元起投,支持链上铸造和电汇参与,在安全合规的同时提供高于主流稳定币的收益能力,其产品特性如下:

- 投资门槛较低:仅需 500USDC即可参与,适合个人投资者及中小型资金配置需求

- 收益略高:年化收益约为 4.25%,略高于 OUSG,收益来源包括短期国债与银行存款

- 全球合规友好:产品架构面向国际市场设计,符合多地监管框架要求

- 多重安全措施:资产由超额抵押支撑,结合银行托管与每日审计

- 支持公链:Ethereum、Mantle、Solana、Sui、Aptos、Noble、Arbitrum 与 Plume

业务现状

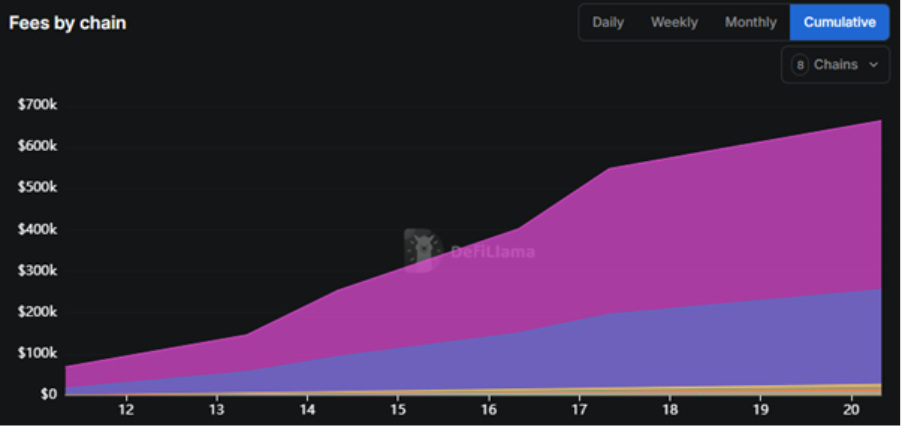

Ondo Finance 创建于 2021 年,早期专注于 DeFi 赛道。2023 年 1 月转型至 RWA,经过近三年的发展,Ondo Finance 已跃居为 RWA 赛道的头部代表项目。Defillama 数据显示,目前 Ondo Finance 的 TVL 在 RWA 赛道排名第三,TVL 为 9.99 亿美元。其中,项目主要收入来源于 Ethereum 链,日均收入约 60 万,整个收入曲线都是呈现正向的增长趋势。

Source:defillama

1.2.Ethena

项目概述

Ethena 是专注于稳定币与结构化收益的 DeFi 协议,推出了适用于 DeFi 领域的合成稳定币 USDe,正逐步拓展至 RWA 领域。2024 年,Ethena Labs 推出了由 Securitize 与贝莱德合作开发的,适用于 RWA 领域的稳定币 USDtb。USDtb 由贝莱德旗下的数字流动性基金 BUIDL 作为资产支持,旨在通过稳定币产品促进传统金融资产的链上代币化和流动性释放。2025 年,Ethena Labs 与 Securitize 合作推出 Layer 1 Converge。Converge 核心目标是弥合 RWA 与 DeFi 之间的差距。通过与 Securitize和贝莱德等金融机构合作,Ethena正在搭建一个连接TradFi与 DeFi 的资产桥梁,推动美元计价资产在链上的代币化与流通。

主要产品

1.2.1.USDtb

USDtb 是一种全额抵押美元稳定币,专为机构级风险管理与链上流动性而设计,它的主要特点如下:

- 全额抵押和机构级保障:USDtb 约 90%的储备来自于由 BlackRock 和 Securitize 推出的 BUIDL 基金,投资于现金、美国国债和回购协议。其法律结构实现破产隔离,由多个独立实体分层监管,确保资产独立、运作透明。

- 高度可扩展性:USDtb 可在 Ethereum、Arbitrum、 Solana、Base 等主流公链上部署,支持多链互操作性。其铸造系统支持 24/7全天候操作,配合机构级托管方保证链上稳定币在假期和非交易时段也具备充足流动性。

- KYC/AML 合规体系:USDtb 采用严格的 KYC/AML 体系,仅授权合规用户进行铸造与赎回,并提供完整的法律、审计与链上透明度披露。

1.2.2.Converge 链

Converge链主要目标是实现快速的区块确认时间,它支持用户使用Ethena 的 USDe和USDtb代币支付gas费用,并依托其Converge验证者网络,保障系统的安全性和防护机制。Converge目前还未正式上线,主网原定于2025 年第二季度上线。 目前 Converge 已和 Arbitrum、Celestia、Pendle、Centrifuge 等建立了合作关系,其链上 TVL 已突破 10 亿美元。它的主要特点如下:

- 合规性优先的公链架构:Converge 是 Ethena 与 Securitize 合作推出的公链,它采用双层架构,支持无许可的 DeFi 应用和许可的机构级应用,满足不同用户的合规需求。同时,Securitize 为其提供全面的合规解决方案,包括 KYC、KYB、资产托管和证券代币发行,具有合规方面的优势。

- CVN 验证网络:Converge 将引入 Converge 验证者网络 CVN,通过质押 ENA 代币来维护网络安全。

业务现状

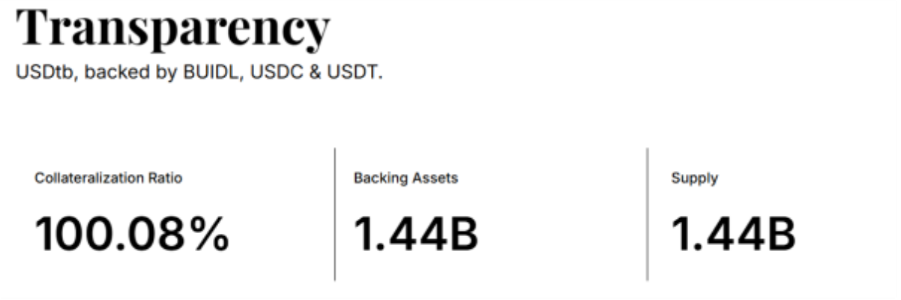

USDtb

USDtb于 2024 年上线,截止至目前,USDtb铸造总量已突破 14.4 亿美元,对应全额托管的USDT储备由Anchorage 和 Ceffu共同监管。从托管角度来看,USDtb 资产主要分布于几大机构级平台,据最新的托管人分布数据,前三的托管平台分别是 Komainu,存放了约31.08% 的资产; Copper,存放了约30.81% 的资产;Coinbase custody,存放了约9.71% 的资产。

Source:usdtb.money

Converge

- 主网即将上线:Converge 主网原定于2025 年第二季度上线,当前正处于测试网阶段。平台将引入 Converge 验证者网络(CVN),通过质押 ENA 代币来维护网络安全。

- 资产迁移与合作:Ethena 和 Securitize 计划将超过 70 亿美元的资产迁移至 Converge 网络,包括 USDe、USDtb 和由 Securitize 发行的代币化资产。

1.3.Maple

项目概述

Maple是机构级的链上信贷平台,创立于 2020 年,其核心目标是革新传统金融借贷流程,自 2023 年开始进军 RWA 赛道。Maple 专注于无抵押或部分抵押贷款,为加密原生公司、做市商、基金和企业提供信贷服务。

Maple 聚焦机构借贷市场,通过“贷方代表”制度连接资本提供者与借款人,成为链上信用市场的早期代表项目。值得关注的是,GrayscaleResearch 在 2025 年 3 月发布的报告中也将 Maple 标注为 RWA 领域重点关注标的,是列表中的 TOP 20 加密资产之一。

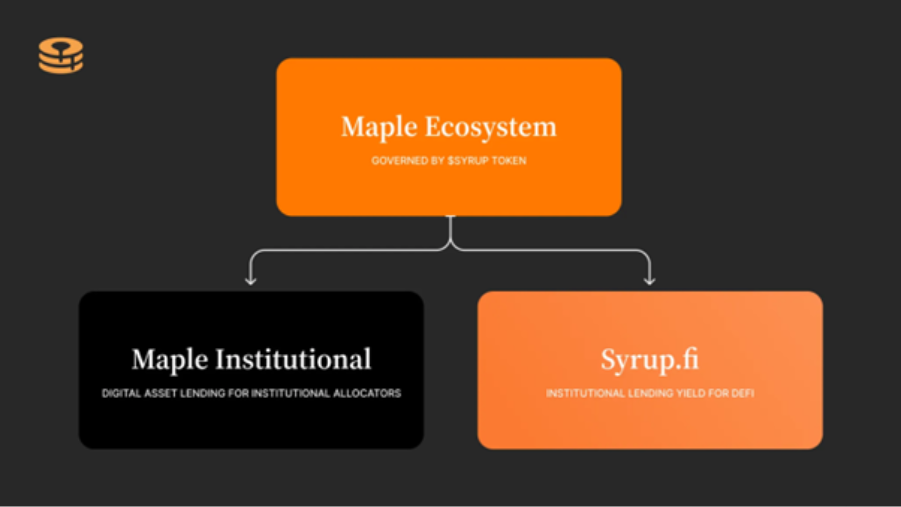

主要产品

Maple 主要有两大核心产品 MapleInstitutional 和 Syrup.fi。MapleInstitutional 是 Maple为合格机构提供的“合规信用市场”,强调监管、透明度和真实世界资产对接,是典型的 CeFi 和DeFi融合产品。Syrup.fi 是面向DeFi用户的开放平台,更具链上可组合性、灵活性、去中心化,是Maple拓展零售用户和链上资产效率的新产品。

在 2025 年最新的规划中,Maple 将两者进行了详细的定位区分。Maple Institutional 的定位是进一步扩大资本和信任;而Syrup.fi 的定位是赋能 DeFi,实现机构级收益,通过两个产品的闭环,促进项目的正向发展,它们两者的具体区别如下:

Source:maple.finance

1. Maple Institutional

- 面向对象:非美国的机构合格投资者

- 核心产品:现金管理池

- 投资标的:短期美国国债(T-Bills)

- 管理机制:通过受监管资产管理人以 SPV 结构操作

- 定位方向:打造链上版本的货币市场基金

2. Syrup.fi

- 面向对象:DeFi 原生用户

- 核心产品:多种去中心化借贷池,涵盖链上资产与部分 RWA

- 投资标的: 主要为 USDC 和 USDT 等稳定币,资金被用于向经过 Maple 审核的机构借款人提供超额抵押的固定利率贷款,抵押品包括 BTC、ETH

- 管理机制:引入新的治理与激励代币$SYRUP

- 定位方向:探索 RWA 与链上抵押品的混合式借贷

业务现状

据 Dune 数据显示,截止至发稿,Maple 的 TVL 已突破9 亿美元,近 30 天的收入约 20 万美元。总贷款金额超 67 亿,抵押率超 165%。流动性奖励代币$SYRUP 质押 ARY 为 2.65%,总质押$SYRUP 约为 4.9 亿枚。

Source:dune

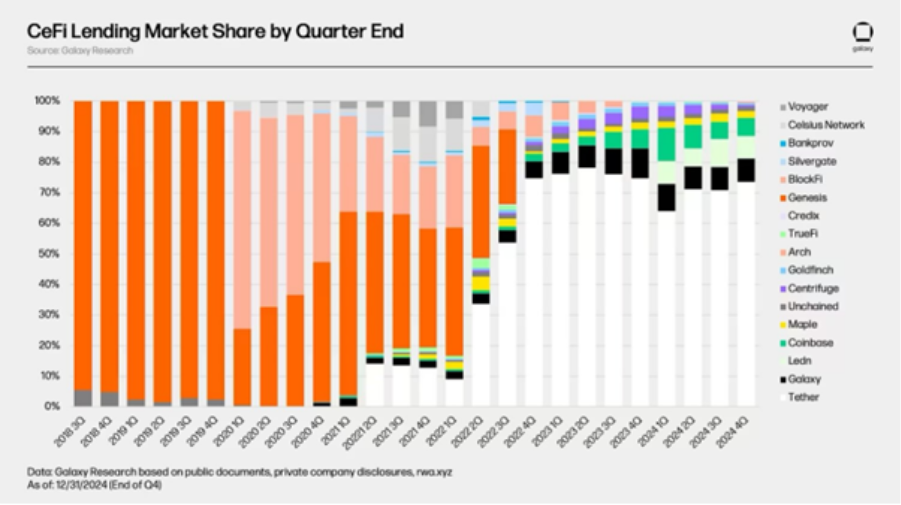

此外,据 Grayscale Research 数据,截至 2024 年底,按未偿还贷款账簿规模计算,最大的 CeFi 贷款机构中Maple 排名第五,仅次于 Coinbase。

Source:GrayscaleResearch

需要注意的是,Maple 也存在一定的风险,其底层链下资产的详细信息仍依赖中心化主体,因此存在信息不对称与“黑箱”操作的可能。与此同时,Maple 所服务的借款方多为加密市场参与者或 TradFi 机构,在极端市场环境下,若出现做市商违约、企业偿债能力恶化等情况,可能引发大规模违约,形成链上传导风险,冲击整体资产池安全性。此外,Maple 多数产品设有封闭期与赎回窗口机制,缺乏充足的二级市场流动性。

1.4.其他

- AaveHorizon是 2025 年 3 月 Aave 提出的 RWA 方向项目,计划通过将 RWA 引入 DeFi 领域,促进机构对 DeFi 的采用。 Horizon 允许机构使用代币化货币市场基金作为抵押品来借入 USDC 或 GHO 稳定币。Aave DAO 对 Horizon 提出的发行新代币的提议表示反对,认为这可能削弱现有 AAVE 代币的价值和治理权重。 因此 Aave Labs 创始人 Stani Kulechov 表示,将尊重社区共识,不再推进新代币的发行计划。目前 Horizon 在社区投票未通过之后,无更新更多的状态。不过,这也看出 DeFi 的龙头 Aave 也开始布局 RWA 了。

- Centrifuge是 RWA 赛道的重要基础设施项目,致力于将发票、应收账款、房地产等传统金融资产进行链上代币化,并通过其核心平台 Tinlake 连接资产发行方与 DeFi 投资人,提供透明、可编程的融资工具。项目已与多家现实世界资产发行机构合作,在稳定币与机构 DeFi 生态中逐步建立起稳固地位。

- Goldfinch专注于无抵押贷款,通过链下信用评估与链上资金撮合相结合的方式,为新兴市场的贷款机构提供美元流动性。Goldfinch 的创新在于以信任网络和先行资金机制解决了加密世界与传统信用体系的连接问题。但 Goldfinch 此前曾出现过坏账和多次借款人违约(如 Lend East 违约和 Tugende 违约等)事件,借款人无法及时偿还相应的资金,因此也引发了信任危机。

- Noble是 Cosmos 生态中的资产发行层,专注于为跨链环境中的 RWA 提供原生发行和转移的基础设施。其核心优势在于通过与 Cosmos IBC 协议深度集成,使稳定币、法币锚定资产等 RWA 可以高效、安全地在各链间自由流通。Noble 目前最具代表性的合作案例是与 USDC 发行方 Circle 合作,在 Cosmos 生态中部署原生 USDC,成为跨链资产合规化发行的重要落地。

- Backed是专注于现实世界金融资产代币化的瑞士项目,主要发行与传统可交易证券如债券、ETF,对应的合规代币(bTokens),并在链上提供其流通与交易。Backed 致力于在保持传统资产法律结构不变的前提下,实现其链上表达与可编程化,已在以太坊与 Polygon 等链上推出多个受监管的资产代币产品。

2. 物理资产代币化

2.1.Securitize

项目概述

Securitize 最早聚焦于 RWA,成立于 2017 年,总部位于迈阿密。其核心使命是通过区块链技术对传统金融资产,如私募股权、债券、房地产基金等进行合规数字化,实现资产发行、交易和管理的全面链上化。Securitize 是美国少数同时获得 SEC 注册转让代理、FINRA 认可的经纪商以及 ATS 许可的合规平台,使其在 RWA 赛道中具备合规优势。

Securitize所推动的“证券代币化”路径不同于传统的资产证券化路径,它允许私募基金、债券发行方、甚至资产管理巨头将其投资产品铸造成链上证券,在保证 KYC/AML 合规的前提下实现清结算效率的大幅提升。与此同时,Securitize 也在不断拓展业务范畴。4 月 16 日,Securitize 宣布收购 MG Stover 旗下子公司,成为全球最大的数字资产基金管理公司,此次收购,扩大了Securitize Fund Services的服务范围。截止至目前,Securitize 管理的资产总额超过 380 亿美元,总计管理715 只基金。

主要产品

- 数字证券交易平台 Securitize Markets:提供注册合格投资者之间的二级市场交易支持,具备完整的 KYC/AML 流程、合规审查机制,允许用户自由买卖 Token 化的私募股权份额、REITs、债务工具等,目前是美国最具活跃度的链上 RWA 证券市场之一。

- DigitalSecurities 协议 DSProtocol: 符合SEC 监管框架合规性的协议,支持 Token 化证券从发行、持有、投票、分红等全生命周期管理。DSProtocol 可嵌入在以太坊、Avalanche、Polygon 等主流公链上运行,具备高度可拓展性。

- 资产管理子公司 Securitize Capital:为机构提供 RWA 资产的基金架构服务、代币化托管以及投资组合管理,旗下基金产品包括与 Hamilton Lane 合作推出的私募股权代币基金。

业务现状

- 资产发行规模:Securitize 发行的链上资产总值超过 30 亿美元,覆盖私募股权、债务证券、基金份额等各类资产

- 注册投资者账户:平台已聚集超过 55 万个合规账户,其中包括来自机构和合格个人投资者

- 代表性客户:贝莱德、Hamilton Lane、K 33、Komainu、Onramp、SBI Digital Asset Holdings 等 11 个全球领先金融机构

- 公链部署:Ethereum、Avalanche、Polygon、Algorand、Base、Solana

Source:securitize.io

Securitize 是 RWA 领域的先行者,通过合规的数字证券基础设施,支持私募股权、债券等传统资产在链上的发行与交易。本报告以私募股权在链上的发行与交易为例,对其运作逻辑进行详解。 Securitize 将传统私募股权通过合规流程进行 Token 化,投资者完成 KYC 和合格投资者认证后可在平台认购代表股权的数字证券,并在锁仓期后通过其受监管的二级市场与其他合格投资者进行自由转让和交易,实现私募股权的链上发行与流通。

目前,Securitize 未发行代币。需要关注的是 Securitize 仍面临传统金融监管政策变化带来的不确定性,尤其是在不同司法辖区的跨境发行限制。

2.2.Propy

项目概述

Propy专注于将房地产资产与区块链技术融合的美国科技公司,成立于 2016 年,总部位于硅谷,核心使命是实现“自动化、去信任”的房地产交易流程。Propy 致力于将实体房地产资产以 NFT 形式进行链上表示与交易,使其成为可组合、可拆分、可跨境流转的数字资产,从而解决房地产市场中的流动性差、流程繁琐、欺诈频发等问题。

Propy 以“智能合约+NFT 产权凭证+链上托管”为技术核心,打通了从房产出售信息、出价、合同签署、资金结算、产权变更到链上登记的全过程,是少数已完成真实房产链上交易的项目。Propy 的定位不仅是房地产科技公司,更是将 RWA 落地到房地产领域的代表项目。

业务现状

- 交易量与客户基础,截至 2025 年 Q 1,Propy 平台累计支持房产交易金额超 42 亿美元,使用用户遍及美州和中东、北非地区。

- 收入模式,Propy 收入主要来自三部分:SaaS 订阅,为房产经纪机构提供智能合同和产权记录系统;交易抽成,NFT 销售服务收取手续费;Web 3 工具增值服务,如 PropyKeys、身份域名绑定服务。

- 合规进展,前 SEC 委员 Michael Piwowar 加入顾问团,协助监管策略部署,目标在 2025 年推进更多地区合规落地。

- NFT 房产交易:目前 NFT 房产交易案例并不多,根据官网披露,最新一套以 NFT 形式出售的房产,成交价格为 25 万美元,但其 NFT 房产在 Opensea 上的浏览量仅为 188。

Source:opensea

整体看,Propy 是房地产代币化的典型研究案例,获得 Forbes 等的关注。Propy 也和 coinbase 合作,尝试拓展托管业务,支持BTC 或 ETH 作为抵押来借贷房地产数字资产。但实际数据表现上,Propy 目前 RWA 出售的房产不超过 10 套,NFT 等数字资产流通也非常有限,从项目的商业逻辑来看,还未形成闭环效应。

2.3.其他

- VeChain专注于供应链管理和商业流程优化,它采用 VeChainThor 区块链和独特的双代币系统(VET 和 VTHO)支持高效、安全的资产追踪与管理。通过与沃尔玛、宝马等行业巨头的战略合作,VeChain 推动了区块链技术在零售、汽车、奢侈品和能源等领域的实际应用。值得关注的是,Grayscale 在 4 月 10 日发布的 TOP 20 关注列表中,VeChain 也被列入了其中。

- Parcl专注于房地产价格指数的链上衍生品协议,用户可以基于全球各城市的实时房价数据进行交易。其核心产品为“Parcl Price Feed”,目前覆盖纽约、迈阿密、洛杉矶、东京、迪拜等城市。用户可以通过 Parcl 交易做空和做多头寸,实现类似于房产 ETF 或期货的投资策略。

- Lofty专注于房地产代币化的平台,用户最低仅需 50 美元即可参与房产投资,整个流程便捷高效,通常在五分钟内即可完成。平台所上线的房产均经过其独有的 AI 模型评估与线下团队实地审核,以确保资产质量与回报潜力。

- RealT是专注于美国房地产资产代币化的平台,通过将房产所有权拆分为可交易的代币,使全球投资者能够以低门槛参与美国房产市场。每个代币代表某处房地产的一部分所有权,持有者按比例获得链上分发的租金收益,实现传统房地产投资的流动性、透明度与自动化管理。

- Paxos目前总计发行了 USDG、USDL、USDP、PYUSD、PAXG 五种资产。其中 PAXG 是由 Paxos 推出的黄金代币化资产,每枚代币代表 1 盎司存放于伦敦金库的实物黄金,支持用户随时按需兑换为实体金条。

- TetherXAUt是由 Tether 发行的黄金代币化产品,每个代币由相应数量的实物黄金支持,存储在瑞士的保险金库中。它的目标是在将黄金这一传统避险资产引入链上世界,使用户能够在全球范围内便捷地持有、转账并参与 DeFi 应用,是黄金类 RWA 项目的代表之一。但值得注意的是,Tether XAUt 推特停止更新至 2024 年 5 月,目前无更新最新的动态。

3. RWAFI

RWAFI 是指将 RWA 资产通过区块链技术和合规框架,转化为可在 DeFi 中自由流通的数字证券或合成金融产品的创新模式,它既保留了现实资产的法律属性与价值支撑,又融合了 DeFi 的高效交易、自动化合约和开放性,助力实现传统资产与去中心化金融的无缝连接和价值释放。

3.1.Plume

项目概述

Plume是首个专为 RWAFI 赛道设计的模块化 Layer 1,致力于为传统资产提供合规、高效、可组合的链上发行基础设施。通过构建一个面向资产发行方、投资者与合规中介的端到端生态,Plume 旨在成为 RWA 资产在链上流通与交易的重要基础设施,进而推动传统金融与加密原生资本市场的融合。

主要产品

Plume 主要产品含 PlumeChain、Arc 引擎、稳定币 pUSD 以及钱包 PlumePassport,下文本报告将对以上产品进行详细解读。

Source:plumenetwork.xyz

1. Plume Chain— 现实世界资产专属公链

PlumeChain 是 Plume 打造的模块化 Layer 1,它支持资产代币化所需的合规、隐私和结算机制,并与 OP Stack 兼容,确保其在以太坊生态下的可组合性和安全性。PlumeChain 支持智能合约部署、资产登记和价值转移等全流程操作,形成了一个面向机构和 DeFi 用户的 RWAFI 基础设施。PlumeChain 允许资产发行方按需接入身份验证、权限控制、审计等模块。同时,它也为用户提供低成本、高性能的交互体验,使得 RWA 项目方能轻松构建如基金代币、房地产凭证、碳信用等链上产品,打通传统资产上链最后一公里。

2. Arc引擎 —万物皆可上链

Arc 是 Plume 生态中实现现实资产上链的发行引擎。它为资产方提供一站式的资产代币化工具包,涵盖资产建模、链上登记、审计信息同步与流通许可设定等功能,降低 RWA 项目开发与部署的门槛。Arc 支持多种资产类型的标准化上链流程,包括不动产、债务凭证、商品、版权和基金份额等。通过内建的合规工具和 API 连接,Arc 能够适配不同司法辖区的监管要求,帮助发行方快速合法地将现实资产导入链上,并可配合 PlumeChain 实现完整的资产生命周期管理。

3. pUSD稳定币 —Plume生态结算媒介

pUSD是 Plume Network 推出的生态稳定币,作为RWAFI 交易与结算的核心流通资产。pUSD的价值支撑机制是用户将USDC存入链上的智能合约系统 ,随后按1:1 的比例铸造 pUSD。USDC 是其唯一的抵押资产,pUSD 本身并不持有美元现金或银行账户中的资金。pUSD支持 1:1 链上锚定美元价值,并作为 Nest 协议中的收益计价单位,同时也是整个生态协议如交易、借贷、支付的核心支付媒介。通过 pUSD,用户可以在 Plume 生态中便捷地进行资产购买、收益分发、协议治理等操作。其稳定性和流动性为现实资产的链上转化提供了必要的价格锚定机制,促进了 RWA 与 DeFi 之间的价值融合。

4. Plume Passport— 专属 RWAFI 钱包

PlumePassport 是专为 RWAFI 场景定制的智能钱包,提供无 Gas 的交互体验和内建的身份合规支持。用户可以通过该钱包轻松访问 Plume 上的所有 RWA 应用,无需配置复杂的链信息或进行链下认证。PlumePassport 集成了合规身份、链上收益自动分发、交易签名托管等模块,尤其适合新用户或机构客户参与。PlumePassport 既是访问生态应用的入口,也是构建链上信用与身份的基础设施,有助于实现资产端和资金端的可信连接。

业务现状

截止至目前,Plume 生态系统已吸引超过 180 个项目部署,总交易笔数超 2.8 亿,可用资产超 40 亿美元,总地址数超 1800 万。生态下项目涵盖借贷协议、永续合约、房地产、酒店预订、合成资产、奢侈品等多个领域。

此外,Plume 在 3 月份获得 YZi Labs 融资之后,在 4 月 8 日又获得华尔街头部资产管理机构Apollo Global Management(管理资产规模超过 7000 亿美元)的融资,但这两次具体的融资金额都未披露。

Plume 主网于 1 月 21 日上线,根据区块数据显示,自主网上线以来,Plume 的日均独立地址数曾超 4 万,但从峰值之后,独立地址数开始显著下降,目前日均独立地址数约在 500 左右。

Source:etherscan.io

Plume 全栈式架构为传统金融资产的数字化、流通性和可组合性提供了重要支撑。Plume 致力于打造服务机构客户的完整 RWA 资产化平台,成为链接传统金融与 DeFi 的重要基础设施。但近期链上活跃度有所回落,用户增长面临一定波动。整体看,凭借顶级 VC 支持、生态聚合效应和强应用扩展能力,Plume 仍有望在 RWA 赛道中占据核心基础设施地位。

3.2.injective

项目概述

Injective是一个可互操作的 Layer 1,专注于打造去中心化衍生品和资产交易的基础设施。近年来,Injective 正逐步将其基础设施拓展至 RWA 赛道,通过与链下资产提供商、合规发行平台和资产托管方的合作,为传统资产的链上发行和交易提供底层支持。

2025 年 1 月,Injective 发布了 inSVM,这是 IBC 生态中首个基于 SolanaSVM 的升级版,Injective 引入 EVM 后,可以直接借助以太坊的开发者生态和技术积累,吸引更多熟悉 EVM 的开发者参与,降低他们的迁移门槛,从而加速生态的扩展。inSVM 获得了 GoogleCloud 验证节点支持,并参与了美国区块链协会,并于 Coinbase 等建立了合作关系。

主要产品

- 合规型资产发行模块:Injective的资产层内嵌KYC/AML 机制,支持嵌入式合规控制。通过许可机制、身份验证规则及访问限制,确保代币在初始发行与后续转移中满足监管要求。

- TruStake:Injective联合TruFin推出TruStake,它是专为机构设计的流动质押解决方案,突出特点是嵌入验证与访问许可管理,为机构提供可验证、合规的质押环境。

业务现状

- Permissioned Token模块:Injective于 2024 年初上线了原生支持的 Permissioned Token 标准,该模块允许设定地址白名单、配置地理区域封禁、如限制美国用户以及集成第三方身份验证服务。

- 链上测试资产:开发者已部署若干测试版合规资产合约,包括地域/地址限定的 token 合约和内嵌合规策略的 USDC 镜像资产等。

- 启动代币化资产市场原型开发: Injective 的生态项目如 Mito 正在开发支持 RWA 类资产的交易与发行功能,目标涵盖支持代币化国债、结构化票据、商业票据等。

Injective具备原生的资产代币化、链上合规和跨链互操作能力,同时支持多链间的互操作性,满足机构级安全要求。但 Injective 生态仍处于早期阶段,开发者活跃度与应用丰富性相对有限,RWA 的实际落地效果仍需时间验证。

3.3.GAIB

项目概述

GAIB是专注于将高性能 GPU 算力资源进行资产化,致力于构建将 AI 基础设施与 RWA 结合。通过将实体 GPU 硬件进行代币化,GAIB 试图解决 AI 算力市场资源错配、融资困难和资本效率低等难题,为机构投资者和开发者提供灵活的链上参与路径。GAIB 是 RWAFI 在 AI 基础设施赛道中的代表性探索。

值得留意的是,GAIB 在 7 月 30 日完成了最新一轮 1,000 万美元融资,由 Amber Group 领投,资金将主要用于推动 GPU 资产的链上代币化,构建 AI 驱动的链上经济体系等。此前,GAIB 已于 2024 年 12 月完成 500 万美元 Pre-Seed 轮融资,投资方包括 Hack VC、Faction、Hashed、Animoca Brands 等多家知名机构。

主要特色

1. GPU收益代币化

GAIB 将企业级 GPU转化为可交易、可产生收益的代币,实现AI 基础设施的流动性与投资价值。2025 年 3 月,GAIB 与 Aethir合作,推出了基于BNB Chain 的 GPU收益代币化试点项目。GAIB 为投资者提供了直接参与AI计算经济的机会,同时为计算服务提供商提供了更高效的融资渠道。

2. AI合成资产 AID

AID 旨在为 AI计算基础设施提供更高效、流动性更强的融资渠道。AID 由 GPU 收益、融资交易、政府债券等多元化资产支持构成,为用户带来真实的AI收益。AID的运作机制如下:当 1 美元进入 GAIB 协议或投资组合产生 1 美元的收益时,将铸造 1 个 AID;当收益支付时,相应数量的 AID 将被销毁,确保其市场价值与基础资产价值相匹配。 投资者可以通过质押 AID 获得 sAID 作为证明,在保持流动性的同时分享 AI 计算能力增长的红利。

业务现状

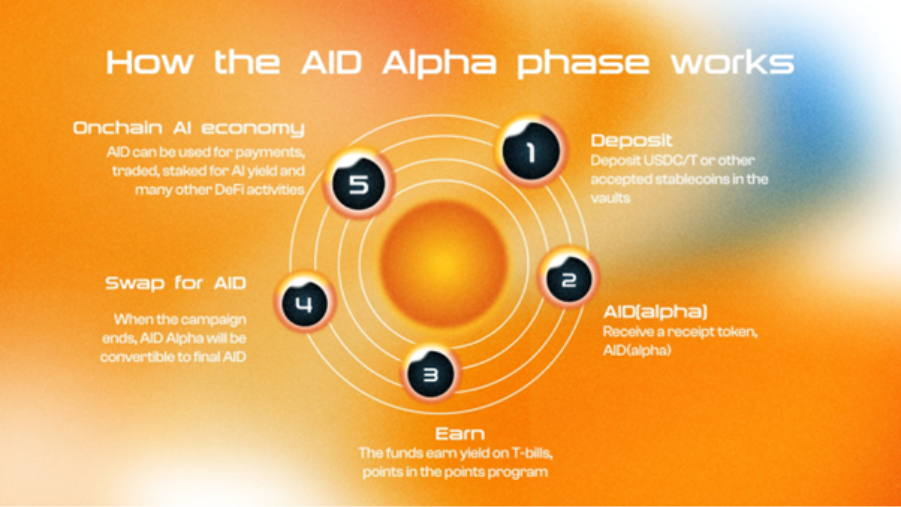

截至目前,项目仍处于早期测试阶段。团队已完成与多个 AI 资源方和 Web 3 基础设施方的初步合作。此外,Alpha AID 也即将上线。Alpha AID 是 Alpha 阶段的收益型代币。Alpha AID 和 AID 运行的逻辑如下:

- 用户存入资金: 用户将 USDT 或 USDC 存入 AID Alpha 金库;

- 获得凭证代币: 存入后会收到 Alpha AID;

- 资金生成收益: 存入的资金用于购买美国国债(T-Bills),产生稳定收入;

- 两者兑换:到期兑换,用户持有的 Alpha AID 按比例兑换为 AID;

Source:@gaib_ai

GAIB 创新性地将 AI 计算资源作为基础资产引入 Web 3 金融体系,为 RWA 的品类扩展和 RWAFI 构建提供了新的观察案例。但当前 GAIB 仍处于早期阶段,资产实质化与流动性机制尚未完全落地。GPU 资产虽具现实价值,但其估值、使用状况、折旧周期存在变动性,项目的背书仍待强化。

3.4.其他

- Pendle是专注于收益代币化的 DeFi 协议,近年来积极拓展至现实世界资产 RWA 领域。 通过与 MakerDAO 的 Boosted Dai Savings(sDAI)和 Flux Finance 的 fUSDC 等传统金融资产的集成,Pendle 使用户能够在链上获取来自传统金融市场的收益。 此外,Pendle 还与 Ondo Finance 合作,进一步丰富了其 RWA 产品线,支持更多类型的传统资产代币化。

- Anzen致力于将 RWA 无缝融入 DeFi 生态,其推出的稳定币 USDz。USDz 始终通过链上超额的真实资产进行抵押,确保其安全性与稳定性。这些抵押资产主要源自私人信贷市场,其规模高达约7 万亿美元。用户可在以太坊和 Base 等网络上铸造 USDz,并在 Aerodrome 等 DeFi 协议中参与流动性挖矿和质押,获取稳定收益。

- OpenEden是一个由受监管机构运营的智能合约金库,专为提供全天候访问美国国库券(T-Bills)而设计。其核心产品 TBILL 金库是一个链上流动性资金池,旨在将现实世界资产引入 Web 3,帮助稳定币持有者获取可持续收益。TBILL 金库通过 1:1 支持的 TBILL 代币,使投资者能够直接投资由特殊目的载体(SPV)持有、具有破产隔离特性的国库券资产,同时支持 USDC 和美元储备注入,确保收益稳定并增强资产透明度。

- Canton Network是由多家金融机构和技术公司共同开发的区块链网络,旨在实现安全、可互操作且符合隐私保护要求的金融交易。 该网络采用“网络中的网络”架构,使各参与机构能够在保持各自账本独立的同时,通过共享同步层进行链接。

- Redbelly Network采用无领导共识机制(DBFT)并结合零知识证明,确保交易的安全性和透明度,同时保护用户隐私。 Redbelly 已与 Liquidise 合作,代币化了价值 5 亿美元的私募股权资产。

五.未来展望与思考

1. RWA 发展的驱动力

RWA 作为当前最契合合规化预期的加密应用方向之一,它的发展动能正逐步从链内延伸至链外,未来更可能由传统资产发行方主动上链,链下反哺链上或将成为主流趋势。具体来看,RWA的核心驱动力包括以下几个方面:

- 链上对稳健收益的强烈需求传统 DeFi 收益率波动剧烈且缺乏可持续性,市场迫切需要类似“美债”这类稳定回报资产的链上替代品。RWA 能将链下稳定现金流引入链上,赋予 DeFi 生态真实价值锚定与长期增长逻辑。

- 链下机构逐步入场,推动资产上链

FranklinTempleton、BlackRock等头部机构参与RWA发行,表明 RWA 具备吸引合规资金的潜力,传统金融正在以主动型发行者身份进入链上市场。

- 全球合规化进程加速美欧等主要市场数字资产监管体系逐步落地如欧盟 MiCA 框架等,为托管、KYC、代币化发行等环节提供明确的合规路径,降低机构参与门槛,增强政策确定性。

2. RWA 发展的形态探索

2.1.由资产上链走向链上原生发行

当前 RWA 主要通过将链下资产映射为链上代币实现上链存证,但这种方式依赖链下发行与合规主体,面临流动性低、周期长等问题。随着监管逐渐明晰和链上合规基础设施的完善,越来越多的传统机构正在探索链上原生发行可合规证券资产。或许未来,RWA 的发展将不再是简单的资产上链,而是将链作为原生发行平台,形成“发行-托管-交易”的全链条闭环,推动链上资产市场的重塑。

2.2.由静态存证转向动态流动性

传统 RWA 通常为持有到期型产品,类似债券或票据。然而,链上具备可组合、可编程的优势,使得 RWA 资产开始衍生出更多结构性设计,如利息和本金拆分、提前锁息和做市机制等。这表明,RWA 的长期发展机会在于结构化、交易化和流动性化,也就是将传统收益转化为链上可操作的金融工具,未来资产可能会以多样化的复合结构存在,如债券、衍生品和 ETF 等。

3. 参与RWA 的逻辑与思考

随着基础设施的不断完善以及主流金融机构对链上金融的逐步接纳,RWA 的叙事正逐步从概念走向实质性落地。对于投资者与建设者而言,RWA 不仅是一个技术方向,更是一场制度演进与资本流动逻辑的重塑,值得从长期视角与多维路径进行思考。

3.1.长周期结构性机会

RWA 不仅仅是将现实资产映射到链上的代币化动作,其本质在于通过智能合约提高传统资产的流动性、透明度与可组合性。从宏观视角看,RWA 是 TradFi 与 DeFi 的链接主体,其对链上信用体系、稳定币锚定体系、机构合规入场等多个关键领域具有重要作用。因此,对于重视基本面与中长期趋势的投资者而言,RWA 是 DeFi走向主流不可或缺的一环,是具备政策友好度与产业整合度的长周期赛道。

3.2.多维参与路径

当下可思考三类方式参与 RWA,第一类是协议代币投资参与 Maple 等项目的治理和收益代币,代表对协议未来增长的看多预期,更适合中高风险偏好投资者;第二类是协议端参与(LP/借贷/质押),适合风险偏好适中、追求稳定回报的参与者;第三类是生态层建设,包括合规解决方案、KYC 身份体系、链上信贷评估机制等。

3.3.未来展望

RWA是 Web 3 体系中最具“现实价值锚定”的发展方向,它连接现实经济中的现金流资产与链上金融系统,在稳定性与可持续性方面优于多数原生加密资产。未来,随着监管明确、基础设施成熟,RWA 有望成为吸引主流资本的重要通道。它不仅将重构稳定币背后的资产结构,也有潜力推动机构与主权资本大规模入场,成为下一个加密牛市的核心驱动叙事之一。

参考链接

2. https://defillama.com/protocols/RWA

3. https://docs.ondo.finance/general-access-products/usdy

4. https://docs.ethena.fi/solution-overview/protocol-revenue-explanation

5. https://dune.com/hildobby/ethena

6. https://maple.finance/insights/turning-vision-into-action-scaling-maple-in-2025

8https://app.rwa.xyz/assets/pUSD

10. https://www.grayscale.com/blog/general-updates/assets-under-consideration-current-products

12. https://www.coingecko.com/learn/what-is-plume-network-rwa-tokenization

13. https://github.com/gaib-ai/gaibindustryreports/blob/main/RWAfi%20 Report.pdf