原文作者:TRACER

编译 | Odaily 星球日报(@OdailyChina);译者 | Ethan(@ethanzhang_web3)

编者按:8 月开局,加密市场再迎剧烈波动:比特币短线走弱,山寨币普遍回调 20%-30%,单日清算额超 15 亿美元。而这背后的主要推手,被指向特朗普。从新关税政策、地缘摩擦升级,到宏观数据反转与美联储按兵不动,市场再度被 FUD 情绪笼罩。与此同时,“特朗普秘密抛售加密资产”的传闻也加剧了市场恐慌,引发新一轮连锁反应。在本文中,作者通过拆解宏观数据与资金流向,提出一个不同于主流的判断:短期回调或是长线布局的机会,而真正的“第二波牛市”,或许已在酝酿之中。

另注,文中观点带有明确立场,并非投资建议。Odaily 星球日报提醒读者,理性参考分析内容,结合自身情况审慎决策。

原文内容

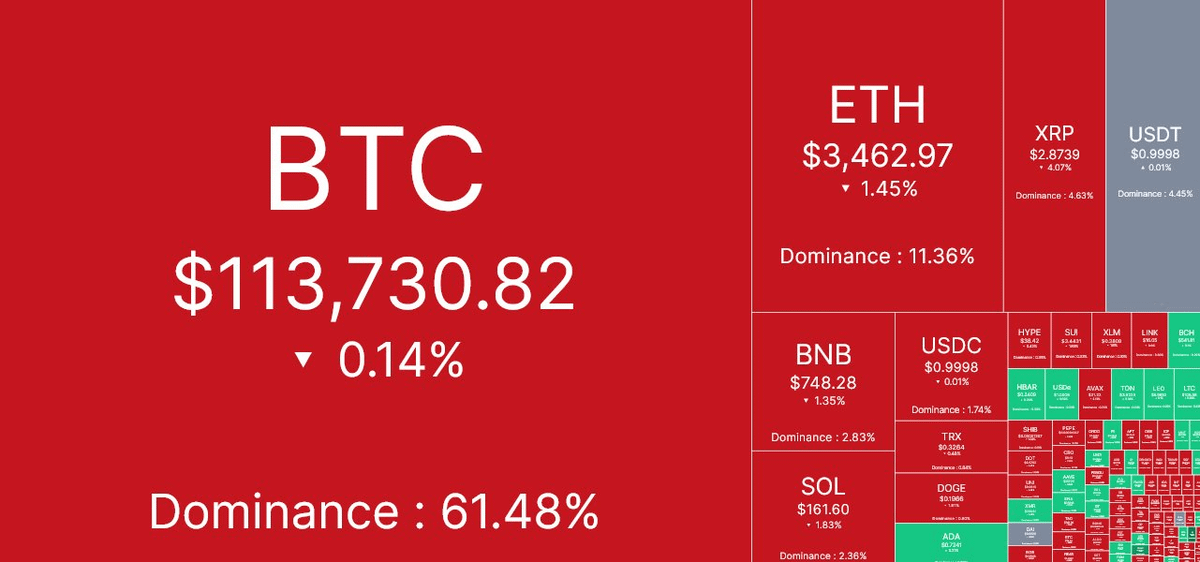

市场乐观情绪消散,调整悄然来临,比特币自历史高位回落 9%,山寨币普遍回调 20%-30%。

八月初,市场突遭猛烈抛压,单日清算规模逾 15 亿美元。核心问题在于:本轮下跌的诱因是否严峻?我们又该如何应对?

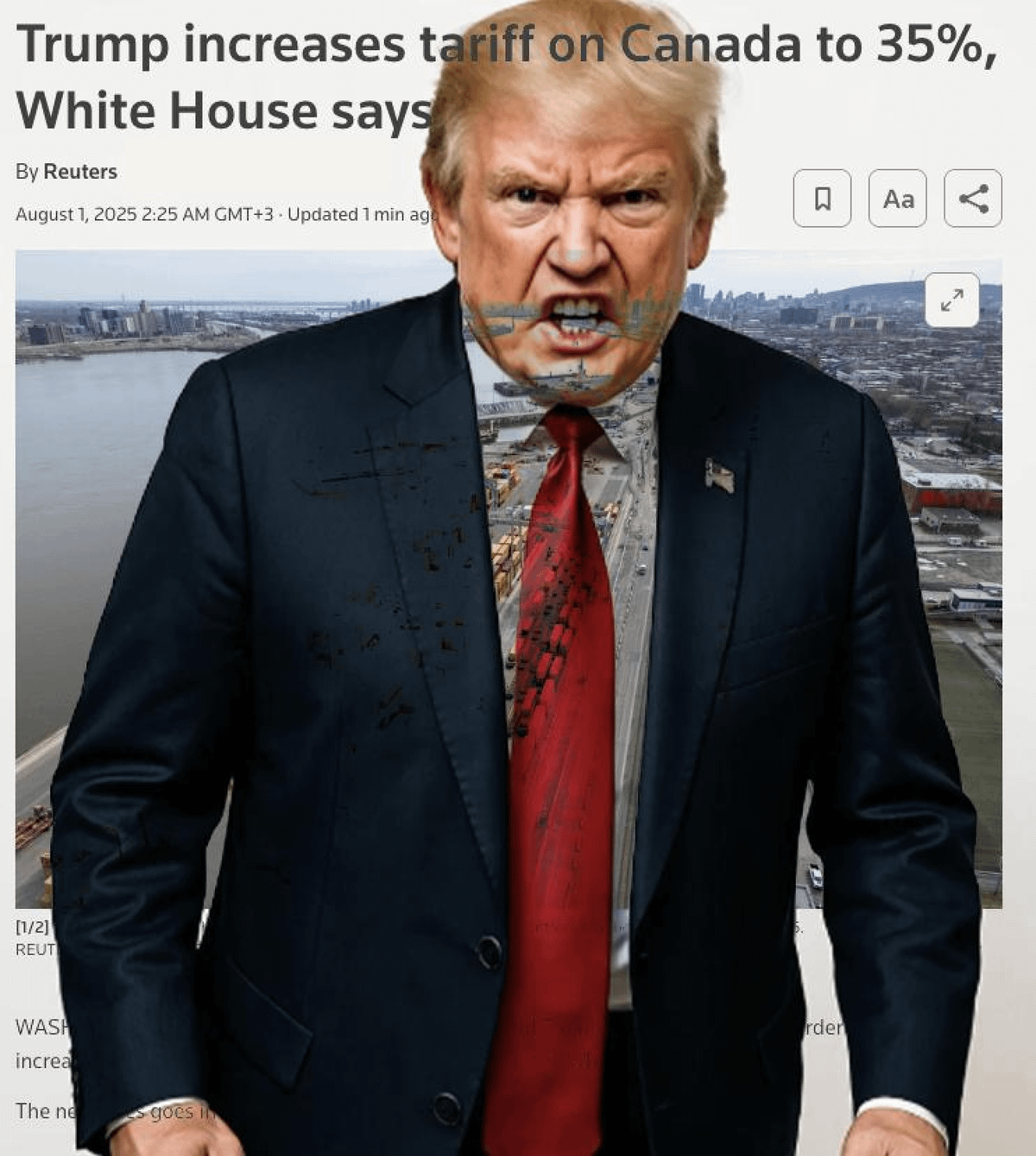

此次回调的核心触发点在于美国总统特朗普的最新动向:

- 新关税政策提议;

- 地缘政治不确定性升级;

- 宏观经济数据矛盾重重。

首先,聚焦于那令人疲惫的“新关税提案”。超过 66 个国家被列入潜在加征关税名单——套路依旧。每一次都仿佛“老剧本重演”,甚至给人以“操纵市场”之感。

然而,美国政府显然不会仅仅为了这些关税而冒经济衰退之险。

这种操作引发的市场回调,我们已屡见不鲜。散户投资者常将此类消息视为重大利空,反应过度。

回想一下,类似关税威胁已宣布过多少次?而市场又在之后多少次创下新高?

因此,不必为此过度担忧,这已是老生常谈。

除了关税,近期突增的地缘政治风险也加剧了不安。导火索是:美国宣布在俄罗斯附近部署两艘核潜艇。这令人担忧吗?的确如此。

但冷静思考:真有人认为 2025 年会爆发核战争吗?这更可能是一种“施压手段”,意在推动谈判进程。

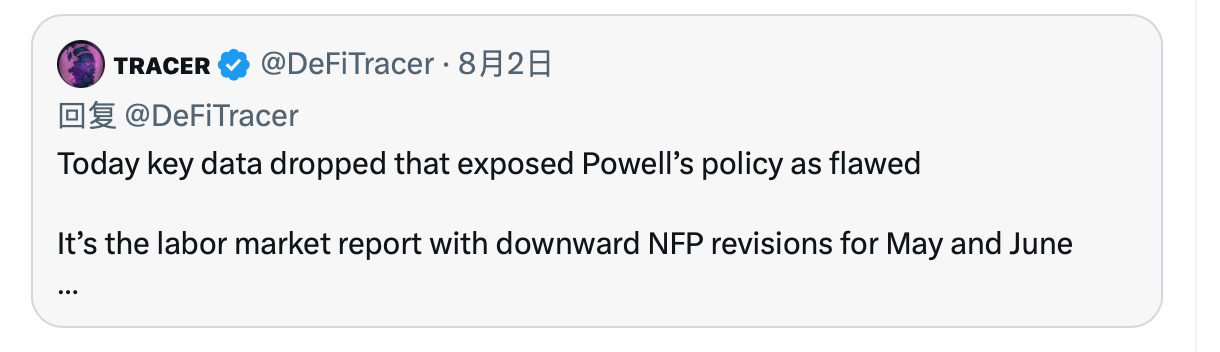

然而,真正让美国经济决策者(如美联储)头疼的,是混乱的劳动力市场宏观数据。

市场此前押注的“美联储政策转向”(降息)预期落空。

更为关键的是,5-6 月的非农就业数据(NFP)大幅下修近 10 倍,这严重动摇了市场对整体宏观数据可靠性的信心。

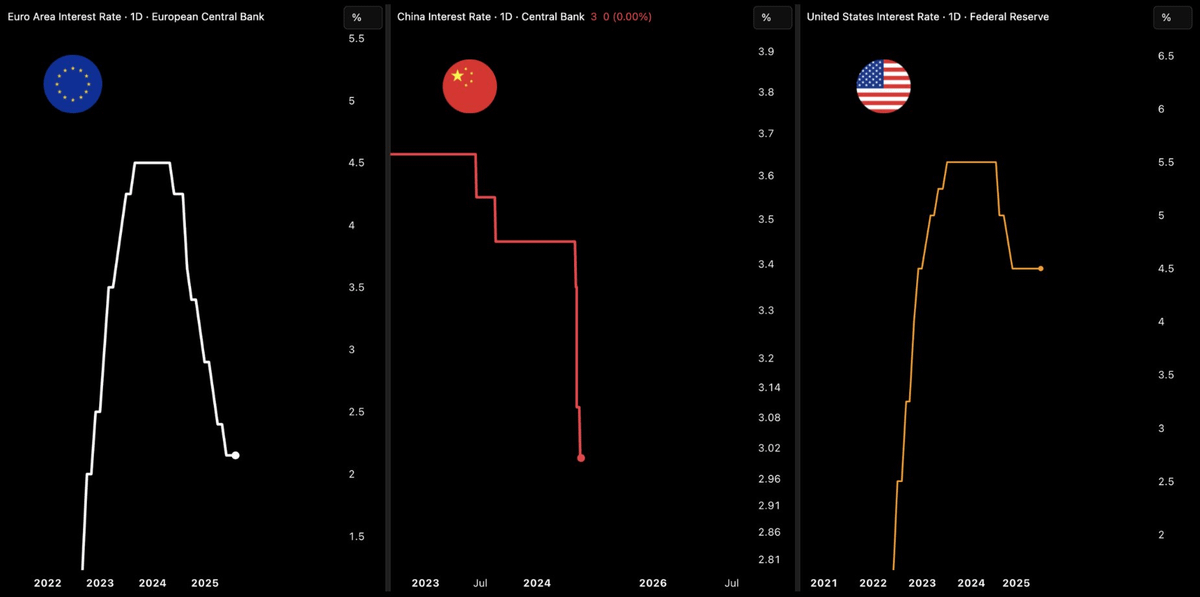

最终,多重因素形成一股强大的“组合拳”:

- 利率持续高企;

- 经济降温迹象日益增多。

这些因素叠加,导致机构投资者需求在本周显著萎缩。比特币现货 ETF更是首次录得净流出。

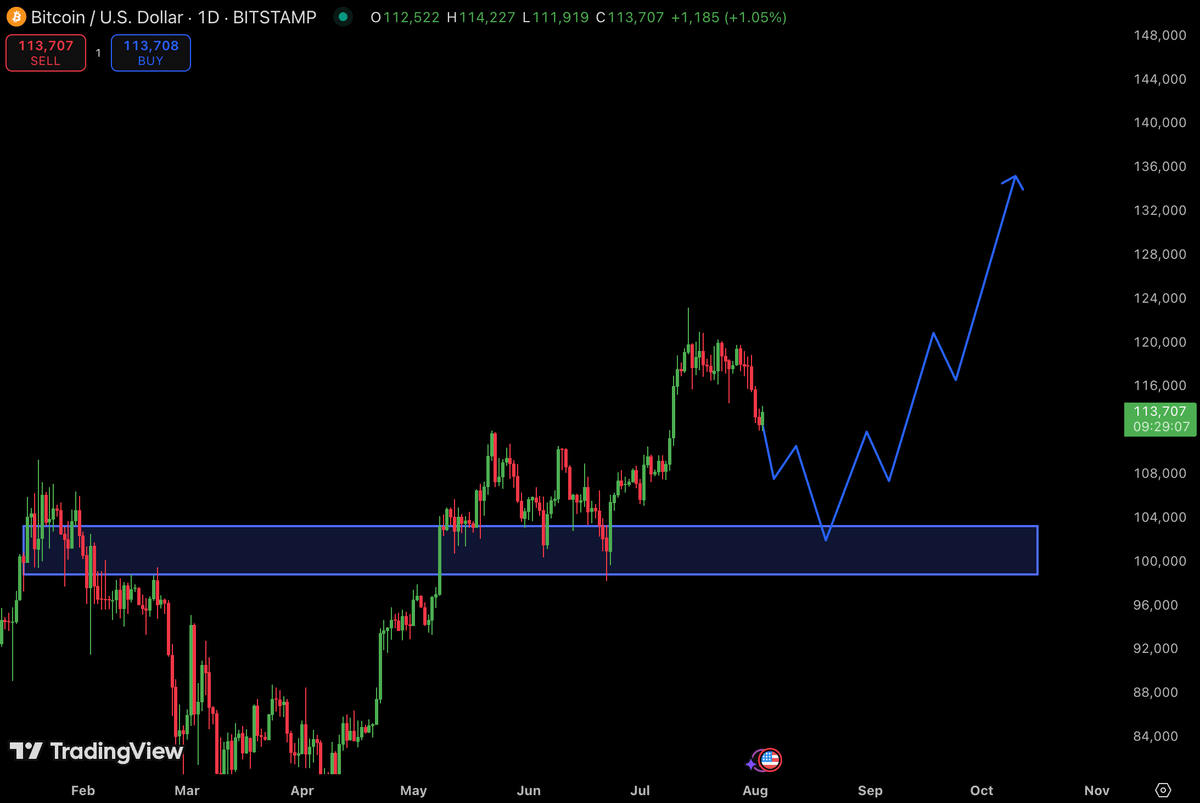

那么,我对后市的判断如何?

当前我的观点建立在对宏观压力持续累积的认知基础上。目前尚无主要经济体能够创造足够的信贷增长以支撑 GDP 持续扩张。

我设定的关键支撑位是:比特币 110,000 美元,以太坊 3,200 美元。

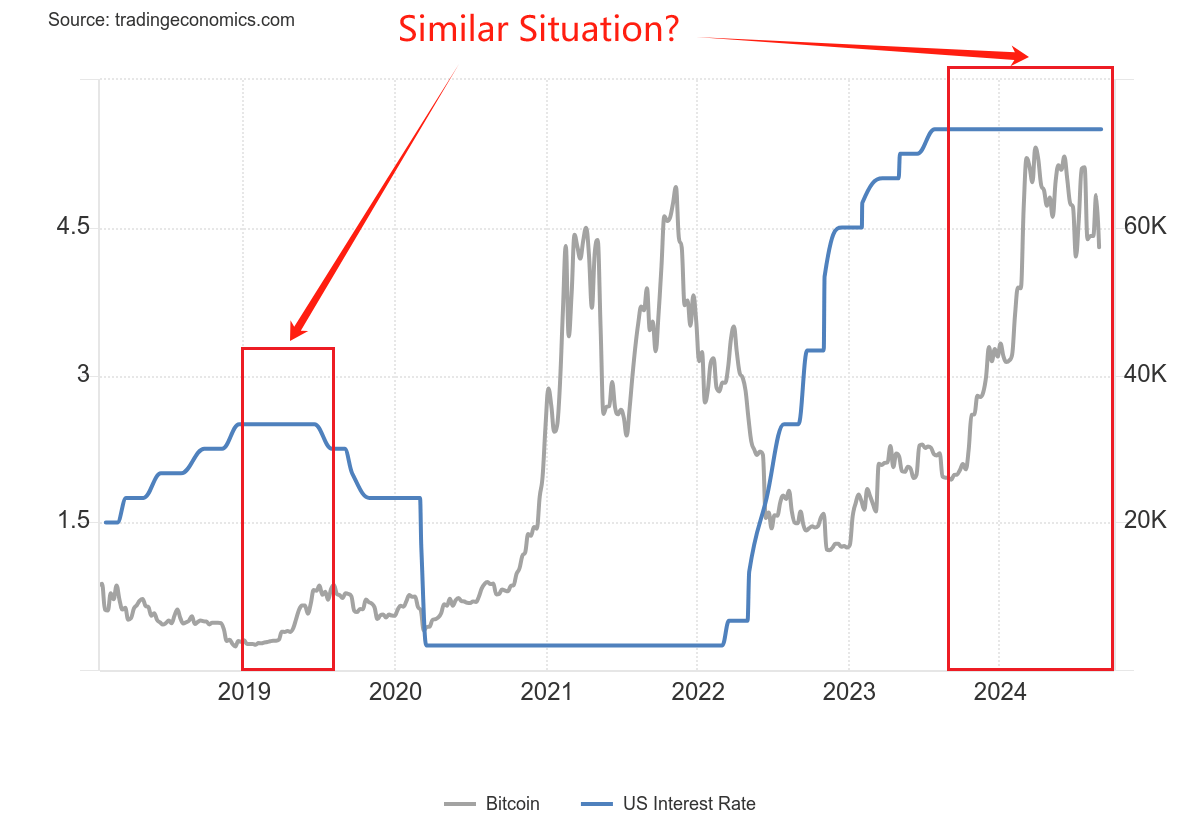

我预计至9 月,美联储将别无选择,被迫启动降息以重新刺激市场:

- 通胀数据已显著回落;

- 就业市场正在承压;

- 鲍威尔似乎有意拖延降息决策。

当时间点临近时,市场有望再次开启上涨趋势。

历史规律显示,每一次类似的 FUD(恐惧、不确定性、疑虑)过后,市场都会迎来强势反弹。

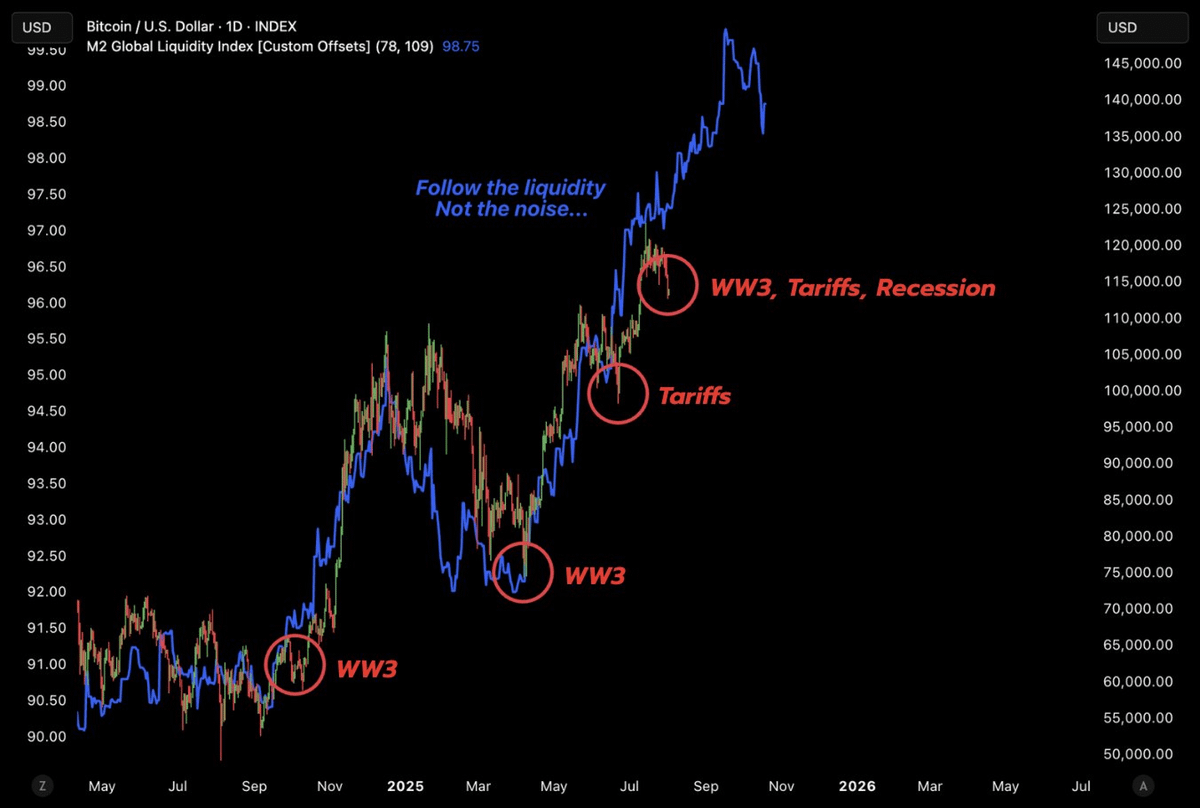

参考 M 2 货币供应量与比特币价格的关联图表,结论明确:市场趋势追随流动性,而全球流动性环境整体仍趋于宽松。

因此,当前的震荡本质上仍是一场 FUD 叠加的全球市场博弈。

展望秋季,伴随降息周期开启,我预计主力资金将大规模回流,进而启动真正的“山寨币季”。

彼时,将是积极锁定利润的关键窗口期。

这正是我当前的布局方向。

在本次调整中,我专注于三类资产持续积累:BTC、SOL 以及 E TH。

TH。

我尤其看好 ETH 的技术潜力和基本面,也注意到机构对其日益浓厚的兴趣。8 月 3 日,一个与 Shraplink 相关的钱包再度加仓价值 3600 万美元的 ETH,便是一例佐证。

总结而言,策略清晰:将当前波动视为累积头寸的机遇。

市场格局正在演变,如此低位的买入窗口期恐难长久。此刻正是分步建仓、储备筹码,静待十月至十二月行情的良机。

- 核心观点:短期回调是长线布局机会。

- 关键要素:

- 特朗普政策引发市场FUD情绪。

- 美联储降息预期推迟导致资金流出。

- 机构加仓ETH等核心资产。

- 市场影响:或触发山寨币季行情。

- 时效性标注:中期影响。